譲渡所得の計算方法

特定居住用財産の買換え特例について

マイホームを売った金額より、買換えたマイホームの取得金額の方が大きければ課税されないという制度です。

この制度は税金の支払いを免除するのではなく、課税の繰延べといわれます。

譲渡資産に対する譲渡所得税は買換え資産に引き継がれます。

この場合、譲渡資産の「取得費」は次の買換え資産に引き継がれますが、「取得日」は引き継がれません。

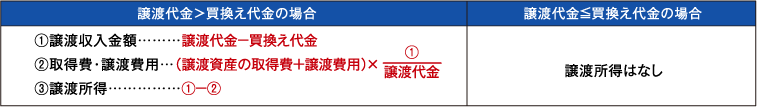

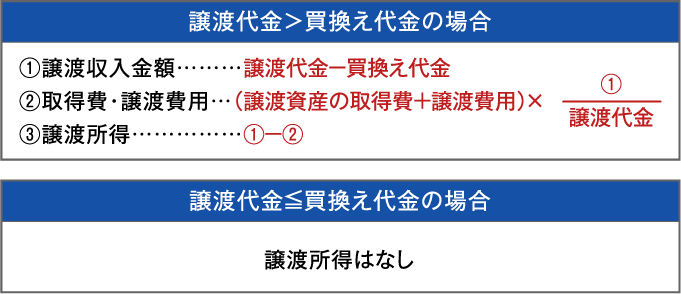

譲渡所得の計算

特例の適用判断にあたっての注意点

1 居住期間は通算年数で判定

特定居住用財産の買換え特例には居住期間が10年という要件がありますが、それはその居住用財産の所在する場所に10年ということであり、引き続き居住している必要はなく、転勤等により一時的にその場所以外に居住している期間がある場合には、通算して10年以上であればかまいません。また、その10年という期間は譲渡した日までの居住期間をいい、前述した所有期間の計算とは考え方が違いますので、注意して下さい。(参照)

2 土地と建物の所有者が異なる場合でも可能

特定居住用財産の買換え特例は、基本的に建物の所有者に適用されます。しかし土地と建物の所有者が異なった場合でも、次の要件の全てを満たしたときは特定居住用財産の買換え特例の適用を受けることができます。敷地の所有者と建物所有者が、譲渡時から居住の用に供すべき期間(取得年の翌年末)まで生計を一にする親族関係があるという条件とともに、売った資産・買った資産に次のような条件が付いています。

売ったマイホーム(譲渡資産)

- ①敷地所有者の所有期間10年超

- ②敷地所有者の居住期間10年以上

- ③敷地と建物の同時譲渡

- ④敷地所有者と建物所有者が譲渡時に同居

買ったマイホーム(買換資産)

- ①居住用の建物・敷地を取得すること

- ②買換え資産は譲渡資産の収入割合に応じて取得

- ③買換え資産の取得期限内までに取得

- ④譲渡した敷地所有者・建物所有者ともに買換え資産に居住する

3 譲渡資産の譲渡価額が1億円以下であること

2014年(平成26年)度改正で譲渡資産の譲渡価額が1億円以下であることに変更されました。

Q511992年(平成4年)に「特定居住用財産の買換え特例」を適用して1億円で購入したマイホームを2020年(令和2年)に3,000万円で売却しました。この場合のマイホームの譲渡所得の計算は?(取得費、取得時期は?)

なお1991年(平成3年)売却の旧マイホームは昭和30年代に取得し、取得費は不明であった。

- A

- 今回売却したマイホームの取得費は、「特定居住用財産の買換え特例」を適用して1991年(平成3年)に売却した旧マイホームの取得費を引き継ぎます。(取得時期は買換えをした1992年[平成4年])したがって、譲渡所得の計算の際には、今回売却したマイホームの実際の購入価額(1億円)を使用することができず、売却額×5%(概算取得費)となります。1986年(昭和61年)〜1995年(平成7年)までの期間と2006年(平成18年)〜2007年(平成19年)の不動産が高くなった時期は買換え特例の利用が多い時期ですので当時の申告書等の資料で確認してください。また、買換えから売却までの所有期間が5年未満であれば短期譲渡所得となり、税率は39.63%が課されます。特に注意が必要です。

特定居住用財産の買換え特例を受けて購入したマイホームを売却する場合の税額

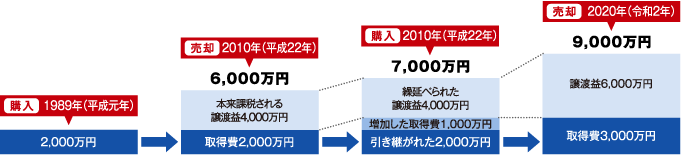

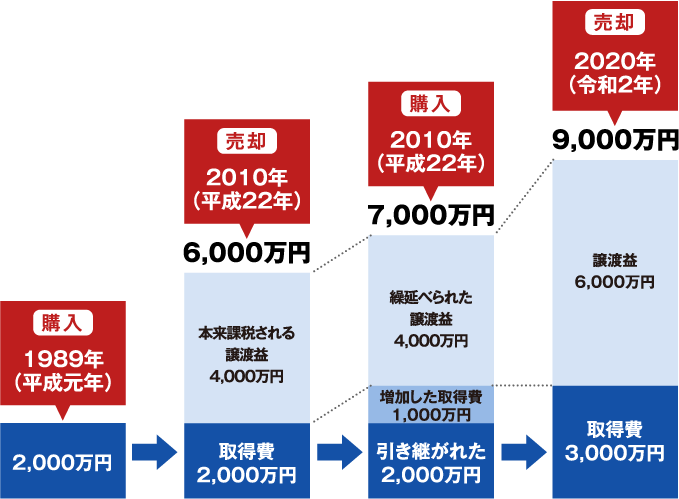

現在の自宅は、1989年(平成元年)に購入した従前の自宅(取得費2,000万円)を2010年(平成22年)に6,000万円で売却し、同年にその売却代金と自己資金1,000万円を合計した7,000万円で買い換えたものです。この時に特定居住用財産の買換え特例を利用しました。今般、この自宅について売却を検討しています(売却予定金額は9,000万円)が税金はどうなるでしょうか。

- ①2010年(平成22年)買換え特例を適用した税額は0円でした。

- ②2020年(令和2年)3,000万円特別控除を適用した譲渡所得。

売却代金 取得費 譲渡費用 特別控除 9,000万円 − (3,000万円 + 280万円) − 3,000万円 = 2,720万円 (注)譲渡費用を280万円と想定

- 税額を求めます。

所得税 = 2,720万円 × 15.315% = 416万円 住民税 = 2,720万円 × 5% = 136万円 合計 552万円 - ③010年(平成22年)と2020年(令和2年)の税額合計552万円です。

2010年(平成22年)の時点で買換え特例を使わず購入していた場合の税額

- ①2010年(平成22年)3,000万円特別控除を適用したと仮定した譲渡所得。

売却代金 取得費 特別控除 6,000万円 − 2,000万円 − 3,000万円 = 1,000万円 (注)譲渡費用は考慮しない

- ②2020年(令和2年)3,000万円特別控除を適用した税額。

売却代金 取得費 譲渡費用 特別控除 9,000万円 − (7,000万円 + 280万円) − 3,000万円 = 0円 税額 = 0円 税額 = 0円 - 税額を求めます。

所得税 = 1,000万円 × 10% = 100万円 住民税 = 1,000万円 × 4%= 40万円 合計 140万円 - ③2010年(平成22年)と2020年(令和2年)の税額合計140万円です。

このように買換え特例を利用した場合、買換えしたときの税金はなくても、その後その買換え資産を売却した場合には当初の売却時に3,000万円特別控除を適用した方が有利な場合があります。買換え特例を選択する場合は買換え資産を10年を超えて所有するという長期的視野で税法上の適用を考えなければなりません。

(注)税額計算は円単位で計算しますが、便宜上「1万円未満」を切り捨てて計算しております。

居住用財産の買換え特例のポイント

取得費の引継ぎ

2010年(平成22年)に取得した自宅の取得費は、7,000万円ではなく、1989年(平成元年)の取得費2,000万円を引き継いでおり、これに1,000万円の自己資金を加えた3,000万円とみなされます。

取得日はいつか?

取得費2,000万円が引き継がれる一方で、取得日は引き継がれません。2010年(平成22年)に取得した自宅の取得日は2010年(平成22年)となります。