譲渡所得の計算方法

居住用財産の譲渡損失の損益通算と繰越控除

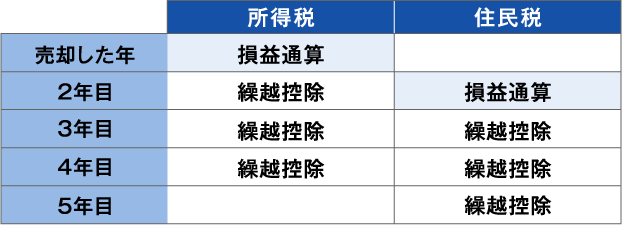

損益通算とは、譲渡所得、不動産所得、事業所得等の計算上生じた損失を給与所得などの他の所得と相殺することをいい、繰越控除とはその相殺しきれなかった損失を翌年以降の所得と相殺することをいいます。

ケーススタディ

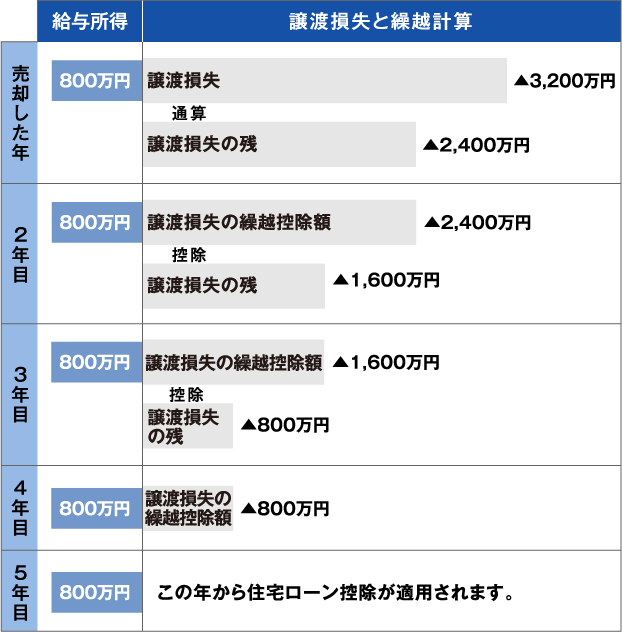

給与所得は800万円です。自宅を買換えましたが売却の際に3,200万円譲渡損が発生しました。居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除の適用要件を満たしており住宅ローン控除を併用しています。

売却した年の税金(損益通算)

- 給与所得より大きな譲渡損失があるのでその年に源泉徴収された所得税は確定申告により全額還付されます。

- 住民税は前年の所得に基づき翌年に課税されます。損益通算により翌年の住民税は所得税同様ゼロとなります。

2年目以降の税金(譲渡損失の繰越控除)

- 売却した年の譲渡損失で引ききれなかった2,400万円(3,200万円ー800万円)は翌年以降3年間その年の給与所得から順次控除されます。本ケースでは3年間にわたり控除され、各年の所得税はゼロになります。住民税は下表のように1年遅れで3年間ゼロとなります。

- 5年目は繰越控除が適用できなくなりますが、買い換えた物件の住宅ローン控除がこの年から適用できるようになります。

■損益通算と譲渡損失繰越控除の計算方法例

Q52損益通算・繰越控除は住宅ローン控除と併用できるそうですが、計算上の注意点は?

- A

注意点は以下のようになります。

上記ケースの場合、5年目から住宅ローン控除が適用できることになります。売却した年から4年目までは、課税所得がゼロとなってしまい、所得税が発生しないので税額控除としての住宅ローン控除は適用できなくなります。たとえば住宅ローン控除について控除期間を10年として選択した場合、売却した年と同じ年に買換え資産を取得(入居)したとすると、1年目が起算点とはなりますが、4年間は初年度の損益通算と譲渡損失の繰越控除をした結果、所得がゼロとなって適用できないことになるので、実際に適用される期間は6年間ということになります。

【監修】▸ 東京シティ税理士事務所