賃貸マンション・アパートを売却したときの税金

賃貸マンションのような事業用の不動産を売却した場合も居住用不動産の売却と同じく譲渡所得に対して所得税・住民税が課されます。

譲渡損失が発生する場合は、所得税・住民税は課税されません。その譲渡損失は、同年中に売却した他の不動産の譲渡益と損益通算することは可能ですが、給与所得などの他の所得と損益通算することはできません。

賃貸用の不動産を売却した場合の取扱い

自己が居住していた不動産の売却ではないので、譲渡益が出た場合のマイホームの3つの特例及び譲渡損が出た場合の損益通算・繰越控除の特例は利用できません。(詳しくは、「不動産を売却するときの税金」をご覧下さい)事業用不動産を売却した場合に利用できる特例として代表的なものは、「特定事業用資産の買換え特例制度」があります。

- 譲渡所得計算式 譲渡所得 = 譲渡収入金額 −(取得費 + 譲渡費用)

- 税額計算式 税額 = 譲渡所得 × 税率(所得税・住民税)

■税率表

| 所有期間 | ||

| 短期 (譲渡の年の1月1日で5年以下) |

長期 (譲渡の年の1月1日で5年超) |

|

| 税率 | 39.63%(所得税30.63% 住民税9%) | 20.315%(所得税15.315% 住民税5%) |

2008年(平成20年)3月に4,000万円で購入した賃貸用マンション(住宅用)を2020年(令和2年)1月に5,000万円で譲渡した場合、譲渡所得にかかる確定申告の税額はいくらですか。譲渡費用は200万円がかかりました。

① 譲渡益を求めます。

| 譲渡収入 | 取得費 | 減価償却費* | 譲渡費用 | 課税譲渡所得 | ||||

| 5,000万円 | − | {(4,000万円 | − | 733万円) | + | 200万円} | = | 1,533万円 |

|

*減価償却費の計算方法(参照) 4,000万円 = 土地1,200万円 + 建物2,800万円の場合 |

| 2,800万円×0.022×10/12年=51万円(2008年[平成20年]減価償却) 2,800万円×0.022×11年=677万円(2009年[平成21年]〜2019年[令和元年]減価償却) 2,800万円×0.022×1/12年=5万円(2020年[令和2年]減価償却) |

| 減価償却費累計 = 733万円 |

② 税額を求めます。

所有期間は、2020年(令和2年)1月1日現在で5年超なので長期譲渡所得の税率20.315%が適用となります。

| 課税譲渡所得 |

| 1,533万円 × 20.315% = 311万円(所得税・住民税) |

(注)税額計算は円単位で計算しますが、便宜上「1万円未満」を切り捨てて計算しております。

特定事業用資産の買換え特例制度

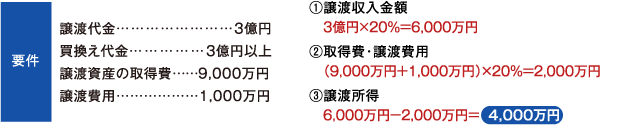

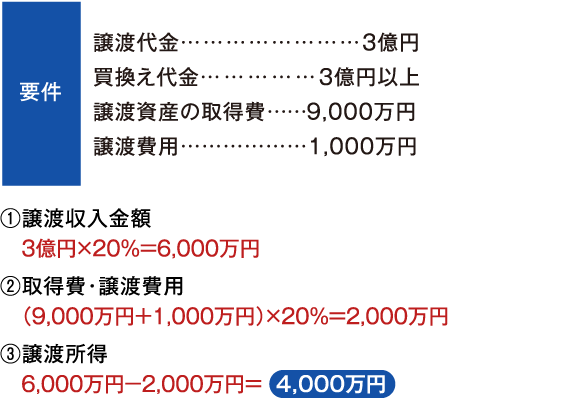

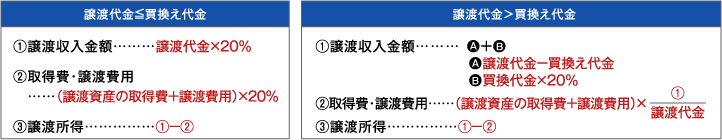

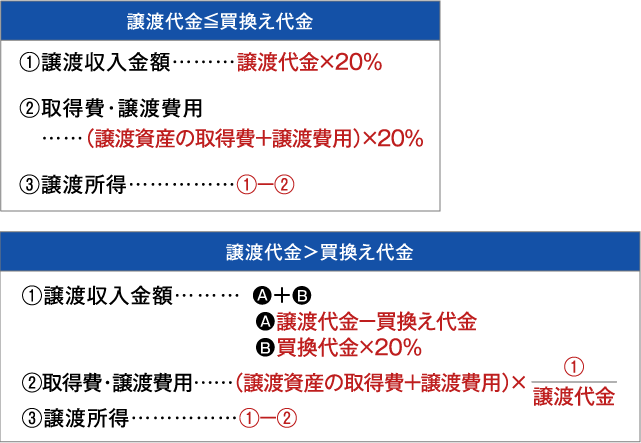

個人が事業の用に供している特定の土地建物等を譲渡し一定期間内に特定の土地建物等の資産を取得し、その取得の日から1年以内に買換え資産を事業の用に供した場合に適用を受けることができます。この特例を受けますと、売った金額より買い換えた金額の方が多いときは、売った金額に20%を掛けた額を収入金額として譲渡所得の計算を行います。売った金額より買い換えた金額の方が少ないときは、その差額と買い換えた金額に20%を掛けた額との合計額を収入金額として譲渡所得の計算を行います。

●譲渡所得の計算

●特定事業用資産の買換え特例の対象となる譲渡資産・買換え資産の範囲

買換えのために売る資産(譲渡資産)と買う資産(買換え資産)は、共に事業用のものに限られます。この特例の適用を受けるためには、譲渡資産と買換え資産とが、一定の組合せに当てはまらなければなりません。代表的な組合せは下表の2例です。

| 譲渡資産 | 買換え資産 | |

| 1※ | 東京都23区、大阪市などの既成市街地等内にある事業所として使用されている建物(住宅の貸付は該当しません)又はその敷地用の土地で、その譲渡の日の属する年の1月1日において所有期間が10年を超えるもの | 既成市街地等でない地域(国内に限ります)にある 事業用の土地等、建物等 |

| 2※ | 譲渡の日の属する年の1月1日現在の所有期間が10年を超える国内にある事業用の土地等や建物 | 国内にある事務所等の一定の建築物等の敷地の用に供されている土地、建物等で土地等についてはその面積が300㎡以上のもの |

(注)その他詳細な要件につきましては、事前に税務署又は税理士にご確認下さい。

※1については2023年(令和5年)12月31日まで ※2については2023年(令和5年)3月31日までの譲渡。

※2について地域再生法の集中地域以外から集中地域へと買換する場合は上記計算式の20%が25%(東京都の特別区へ買換する場合は30%)となります。

特定事業用資産の買換え特例を利用した場合の譲渡所得の計算

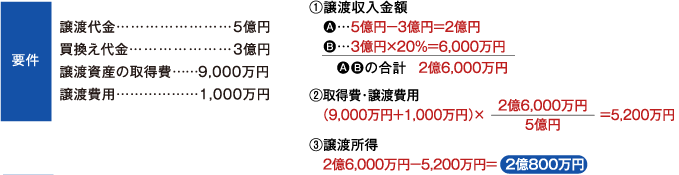

その1:譲渡代金 > 買換え代金のケース

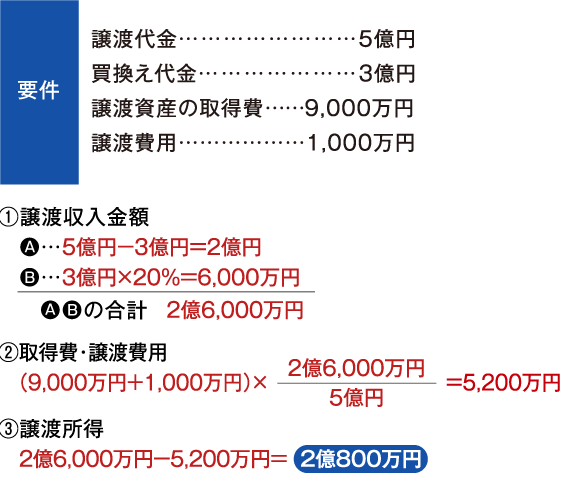

その2:譲渡代金 ≦ 買換え代金のケース