譲渡所得の計算方法

取得費・譲渡費用

取得費

取得費とは次の①、②の内大きい金額を使います。

- ①実額法:土地建物の購入代金、建築代金、購入の仲介手数料の他リフォームの設備費や改良費など取得に要した費用を合計した金額から、建物の減価償却費を差し引いた金額となります。

- ②概算法:譲渡収入金額×5%

減価償却費の計算方法

減価償却費の一般的な計算方法としては定額法と定率法があり、特に届出をしない場合は定額法で計算します。マイホーム・セカンドハウスは非事業用資産の耐用年数により減価償却費を算出します。また、建物は、全て定額法により減価償却費を算出します。

建物購入代金 × 0.9 × 償却率(※1) × 経過年数(※2)

●事業用の減価償却費の算出式についてはこちら。

(注1)非事業用の耐用年数は事業用の1.5倍で計算されます。

(注2)非事業用の経過年数を計算する場合、6ヶ月以上の端数は1年とし、6ヶ月末満は切り捨てます。

■法定耐用年数表(定額法)

| 建物の構造等 | 非事業用 | 事業用 | ||

| 耐用 年数 |

償却 率 |

耐用 年数 |

償却 率 |

|

| 木骨モルタル造 | 30年 | 0.034 | 20年 | 0.050 |

| 木造 | 33年 | 0.031 | 22年 | 0.046 |

| 鉄骨(骨格材の肉厚が3mm以下) | 28年 | 0.036 | 19年 | 0.053 |

| 鉄骨(骨格材の肉厚が3mm超4mm以下) | 40年 | 0.025 | 27年 | 0.038 |

| 鉄骨(骨格材の肉厚が4mm超) | 51年 | 0.020 | 34年 | 0.030 |

| 鉄筋コンクリート造 | 70年 | 0.015 | 47年 | 0.022 |

譲渡費用

譲渡費用とは譲渡のために直接要した費用をいいます。

- ①土地や建物を売るために支払った仲介手数料など

- ②登記若しくは登録に要する費用

- ③印紙税で売主が負担したもの

- ④貸家を売るため、借家人に家屋を明け渡してもらうときに支払う立退料

- ⑤土地などを売るためにその上の建物を取り壊したときの取壊し費用、建物の損失額

- ⑥測量に要した費用

- ⑦売る契約をした後に、他へ高い価額で売却するために(更に有利な条件で売るため)最初の契約者に支払った違約金

- ⑧借地権を売るときに地主の承諾をもらうために支払った名義書換料など

- ⑨その他その資産の譲渡価額を増加させるためその資産の維持や管理のためにかかった費用

したがって、居住期間に修繕費や固定資産税などその資産の維持や管理のためにかかった費用、売った代金の取立てのための費用などは譲渡費用になりません。

Q40建物の取得費を計算しようと思います。昔購入したマイホームで売買契約書・領収書はありますが、土地・建物の価格が明記されていません。どうしたらよいですか?

- A

- 一括購入した場合の土地と建物の価格の区分方法については、税法上、特別の規定はありません。客観的に区分されていれば認められます。

具体的な区分方法としては、次のような方法が考えられます。もし①で計算が可能な場合には①で計算するのが最も合理的な方法になります。 -

① 消費税から建物価格を逆算する(参照)

建物価格=(消費税÷10%[購入時の税率])+消費税

土地価格=土地・建物の合計額−建物価格(注)消費税率は購入時の税率で計算して下さい。

●1989年(平成元年)4月1日〜1997年(平成9年)3月31日 ・・・3%

●1997年(平成9年)4月1日〜2014年(平成26年)3月31日・・・5%

●2014年(平成26年)4月1日〜2019年(令和元年)9月30日・・・8%

●2019年(令和元年)10月1日〜・・・10%② 標準建築単価による方法

建物価格 = 建物の標準的な建築価額表(参照)による価格 − 減価償却費

③ 固定資産税評価額の比率で按分する

④ 土地の時価を算定し残りを建物価格とする

付近に取引事例が多く、その評価に客観性がある場合に採用できます。

土地価額は地価公示価格を参考にする方法なども考えられます。

Q412020年(令和2年)10月15日に所有するマンションの売却の契約をし、2021年(令和3年)1月31日に引き渡しとなります。取得時は新築で2015年(平成27年)9月30日に引き渡しを受けました。(契約は2013年[平成25年]12月)長期譲渡としても良いのでしょうか?

- A

- 不動産の取得の日・譲渡の日は原則引き渡しの日ですが、契約の日をもって判断しても良いことになっています。ただし新築の場合は引き渡しの日だけのため、この場合の取得日は2015年(平成27年)9月30日だけとなります。譲渡の日は契約日の2020年(令和2年)10月15日でも引き渡し日の2021年(令和3年)1月31日いずれの日でも良いことになります。この場合引き渡しの日を譲渡の日とすることで長期譲渡所得となります。

Q4225年前に購入したマイホームを5,000万円で売ろうと思いますが、購入時の契約書類を紛失してしまいました。実際の購入価格は3,200万円くらいでした。購入したときの書類がない場合、概算取得費(譲渡収入× 5%)により申告するしかないのでしょうか?

- A

- 譲渡所得計算上の取得費は、実額計算か概算取得費(譲渡収入金額×5%)とされています。実額計算は購入時の契約書等により証明できます。しかし、契約書類等を紛失してしまった場合、すべて概算取得費(譲渡収入金額×5%)で計算するというわけでもありません。契約書以外の証明資料により、客観的にみて相当の根拠があると認められる場合は、実額計算で申告することができます。

下記①〜⑧のような証明書類をできるだけ用意して、“購入の契約書類等を紛失した理由”“購入当時の状況”“証明書類等から取得費を計算した根拠”を記載した書面を税務署に提出します。その内容に信ぴょう性があると認められると、その申告は認められます。 -

【証明資料】

- ①購入先、建築の請負業者に証明資料があればその資料

- ②分譲時の不動産業者の、価格が記載されているパンフレット等

- ③マンション等の管理組合に保存されている分譲時の資料

- ④当該マンション・分譲地の類似物件を所有する者が持っている分譲時の契約書等

- ⑤購入代金として支払った金額が記載されている通帳等

- ⑥住宅ローンの入金、住宅ローンの支払いがある通帳等

- ⑦住宅ローンの金銭消費貸借契約書、ローンの償還表等

- ⑧乙欄に抵当権の設定金額(借入金の金額)の記載がある登記事項証明書

さらに土地・建物購入時の状況が以下のような条件を満たしている必要があります。

-

【状況説明】

a. 確実に金銭で購入又は建築したことが推定されること

b. 第三者間の取引であり、取引価格又は建築価額に特別な調整要因がないと推定されること

c. 交換の特例や買換えの特例等による取得でないこと(特例適用の有無は税務署に確認可能)

d. 土地の場合、購入当時に市場性のある土地であると推定されること

e. 土地の価格を市街地価格指数で推定する場合、そのデータが適切であると思われる地域であること

上記のような証明資料と購入時の状況を証明する書類に加え、下記データにより当時の土地、建築価額を推定し、検証します。

ただし、これらの指数は、あくまで購入当時の価額推定のためのデータで、個々の土地・建物価額を直接証明する数字ではありません。 -

【客観的データ】

(イ)土地

一般財団法人日本不動産研究所が公表している「市街地価格指数」を基にして、土地の売却価格に指数の割合を乗ずることにより購入当時の価格を

推定する方法です。(ロ)建物

「建物の標準的な建築価額表」(国土交通省のデータを基に国税庁が作成)を基にして、購入当時の建築価額を推定する方法です。

以上の資料・状況・データを総合勘案して判断されることになります。

Q43土地・建物を売却しましたが購入価格よりも売却金額が低く譲渡損失です。

この場合も確定申告はしなければいけませんか?

- A

- 確定申告は所得があり納税がある方がしなければなりません。しかし土地・建物の譲渡損がある方で「居住用財産の買換え等の場合の譲渡損失の損益通算および繰越控除」などの特例の適用がある方以外の方は、所得も納税する税金もないため確定申告をする必要はありません。

実は税務署には、登記簿上の動きや不動産会社の資料箋から、土地・建物の取引があった事実が報告されています。しかし、税務署ではこの不動産取引が譲渡利益なのか譲渡損なのかは把握できません。そのため税務署では、譲渡利益がある確定申告をした方以外の方にその不動産取引が本当に譲渡損なのか、書面や面談で報告を求めることになります。このようなわずらわしさを避けるためには、譲渡損で確定申告の必要のない方でも「譲渡所得の内訳書」を記載して確定申告期限までに税務署に提出しておきましょう。それによって税務署からの問い合わせに答えなければならないわずらわしさが解消します。

新築で購入した住宅を売却した場合の取得費の計算

1988年(昭和63年)2月(新築、鉄骨鉄筋コンクリート造)に4,500万円で購入したマンションを2020年(令和2年)11月に売却しました。契約書をみても土地・建物の価格が明記されておりません。土地・建物の取得費の計算方法について教えてください。なお、建物の床面積(専有面積)は80㎡です。

① 購入金額を土地と建物の金額に区分する。

建物の標準的な建築価額表を用いて建物の取得価額を算出します。マンションの購入価額から算出した建物の価額を差し引いた金額が土地の取得価額となります。

203,600円×80㎡=16,288,000円

(注)1㎡あたり単価は、「建物の標準的な建築価額表」のあみかけ部分

② 建物について減価償却費を計算する。

建物は経年劣化するため、購入価額が取得費とはなりません。従って、売却時点での価値を求める必要があります。売却時点の価値とは、取得価額から減価償却費を差し引いた金額です。

16,288,000円×0.9×0.015(70年)×33年=7,256,304円

16,288,000円−7,256,304円= 9,031,696円

※経過年数6ヶ月以上の端数は1年とし、6ヶ月未満は切り捨てます。

③ 譲渡所得の計算の基礎となる取得費の金額

①土地…28,712,000円 + ②建物…9,031,696円 = 37,743,696円

中古で購入した住宅を売却した場合の取得費の計算

1994年(平成6年)7月建築の戸建て(木造、登記面積80㎡)を2008年(平成20年)2月に3,000万円(土地・建物一括、内訳は不明)で購入し、2020年(令和2年)6月に売却した場合の土地・建物の取得費の計算方法を教えてください。

① 購入金額を土地と建物の金額に区分する。

1994年(平成6年)新築時の建物価額を建物の標準的な建築価額表を用いて算出し、新築時から購入時までの減価の額を計算して、購入時の建物の取得価額を求めます。その建物の取得価額を一括購入価額から差し引いた金額が土地の取得価額となります。

156,600円/㎡ × 80㎡ = 12,528,000円

(注)1㎡あたり単価は、「建物の標準的な建築価額表」のあみかけ部分

取得日までの減価の額

12,528,000円 × 0.9 × 0.031(33年)× 14年 = 4,893,436円

② 建物について取得日から売却日までの減価の額を計算する。

7,634,564円 × 0.9 × 0.031(33年) × 12年 = 2,556,052円

7,634,564円 - 2,556,052円 = 5,078,512円

※経過年数6ヶ月以上の端数は1年とし、6ヶ月未満は切り捨てます。

③ 譲渡所得の計算の基礎となる取得費の金額

①土地…22,365,436円 + ②建物…5,078,512円 = 27,443,948円

Q441996年(平成8年)3月に3,000万円で建築した建物(木造)を2020年(令和2年)5月に売却しました。この建物に対して2010年(平成22年)4月に1,000万円をかけて増改築をしております。この場合の建物の取得費の計算方法について教えてください。

- A

-

① 新築部分

1996年(平成8年)3月〜2020年(令和2年)5月・・・24年2ヶ月 ゆえに24年※※経過年数6ヶ月以上の端数は1年とし、6ヶ月未満は切り捨てます。

30,000,000円 × 0.9×0.031(33年)× 24年 = 20,088,000円

30,000,000円 − 20,088,000円 = 9,912,000円② 増改築部分

2010年(平成22年)4月〜2020年(令和2年)5月・・・10年1ヶ月 ゆえに10年※※経過年数6ヶ月以上の端数は1年とし、6ヶ月未満は切り捨てます。

10,000,000円 × 0.9 × 0.031(33年)× 10年 = 2,790,000円

10,000,000円 − 2,790,000円 = 7,210,000円③ 建物の取得費

9,912,000円 + 7,210,000円 = 17,122,000円

標準建築価額による取得価額の計算

① 対象となる建物の築年数を調べます。

建築年月日や建物の構造は、建物の全部事項証明書等で確認ができます。

② 建物の取得価額算出

該当する単価 × 床面積※(延べ床面積㎡)= 建物の取得価額

※マンションは専有面積で算出できます。

■建物の標準的な建築価額表(単位:千円/㎡)

| 建築年 | 構造 | |||

| 木造・ 木骨モルタル |

鉄骨鉄筋 コンクリート |

鉄筋 コンクリート |

鉄骨 | |

| 1965年 (昭和40年) |

16.8 | 45.0 | 30.3 | 17.9 |

| 1966年 (昭和41年) |

18.2 | 42.4 | 30.6 | 17.8 |

| 1967年 (昭和42年) |

19.9 | 43.6 | 33.7 | 19.6 |

| 1968年 (昭和43年) |

22.2 | 48.6 | 36.2 | 21.7 |

| 1969年 (昭和44年) |

24.9 | 50.9 | 39.0 | 23.6 |

| 1970年 (昭和45年) |

28.0 | 54.3 | 42.9 | 26.1 |

| 1971年 (昭和46年) |

31.2 | 61.2 | 47.2 | 30.3 |

| 1972年 (昭和47年) |

34.2 | 61.6 | 50.2 | 32.4 |

| 1973年 (昭和48年) |

45.3 | 77.6 | 64.3 | 42.2 |

| 1974年 (昭和49年) |

61.8 | 113.0 | 90.1 | 55.7 |

| 1975年 (昭和50年) |

67.7 | 126.4 | 97.4 | 60.5 |

| 1976年 (昭和51年) |

70.3 | 114.6 | 98.2 | 62.1 |

| 1977年 (昭和52年) |

74.1 | 121.8 | 102.0 | 65.3 |

| 1978年 (昭和53年) |

77.9 | 122.4 | 105.9 | 70.1 |

| 1979年 (昭和54年) |

82.5 | 128.9 | 114.3 | 75.4 |

| 1980年 (昭和55年) |

92.5 | 149.4 | 129.7 | 84.1 |

| 1981年 (昭和56年) |

98.3 | 161.8 | 138.7 | 91.7 |

| 1982年 (昭和57年) |

101.3 | 170.9 | 143.0 | 93.9 |

| 1983年 (昭和58年) |

102.2 | 168.0 | 143.8 | 94.3 |

| 1984年 (昭和59年) |

102.8 | 161.2 | 141.7 | 95.3 |

| 1985年 (昭和60年) |

104.2 | 172.2 | 144.5 | 96.9 |

| 1986年 (昭和61年) |

106.2 | 181.9 | 149.5 | 102.6 |

| 1987年 (昭和62年) |

110.0 | 191.8 | 156.6 | 108.4 |

| 1988年 (昭和63年) |

116.5 | 203.6 | 175.0 | 117.3 |

| 1989年 (平成1年) |

123.1 | 237.3 | 193.3 | 128.4 |

| 1990年 (平成2年) |

131.7 | 286.7 | 222.9 | 147.4 |

| 1991年 (平成3年) |

137.6 | 329.8 | 246.8 | 158.7 |

| 1992年 (平成4年) |

143.5 | 333.7 | 245.6 | 162.4 |

| 1993年 (平成5年) |

150.9 | 300.3 | 227.5 | 159.2 |

| 1994年 (平成6年) |

156.6 | 262.9 | 212.8 | 148.4 |

| 1995年 (平成7年) |

158.3 | 228.8 | 199.0 | 143.2 |

| 1996年 (平成8年) |

161.0 | 229.7 | 198.0 | 143.6 |

| 1997年 (平成9年) |

160.5 | 223.0 | 201.0 | 141.0 |

| 1998年 (平成10年) |

158.6 | 225.6 | 203.8 | 138.7 |

| 1999年 (平成11年) |

159.3 | 220.9 | 197.9 | 139.4 |

| 2000年 (平成12年) |

159.0 | 204.3 | 182.6 | 132.3 |

| 2001年 (平成13年) |

157.2 | 186.1 | 177.8 | 136.4 |

| 2002年 (平成14年) |

153.6 | 195.2 | 180.5 | 135.0 |

| 2003年 (平成15年) |

152.7 | 187.3 | 179.5 | 131.4 |

| 2004年 (平成16年) |

152.1 | 190.1 | 176.1 | 130.6 |

| 2005年 (平成17年) |

151.9 | 185.7 | 171.5 | 132.8 |

| 2006年 (平成18年) |

152.9 | 170.5 | 178.6 | 133.7 |

| 2007年 (平成19年) |

153.6 | 182.5 | 185.8 | 135.6 |

| 2008年 (平成20年) |

156.0 | 229.1 | 206.1 | 158.3 |

| 2009年 (平成21年) |

156.6 | 265.2 | 219.0 | 169.5 |

| 2010年 (平成22年) |

156.5 | 226.4 | 205.9 | 163.0 |

| 2011年 (平成23年) |

156.8 | 238.4 | 197.0 | 158.9 |

| 2012年 (平成24年) |

157.6 | 223.3 | 193.9 | 155.6 |

| 2013年 (平成25年) |

159.9 | 258.5 | 203.8 | 164.3 |

| 2014年 (平成26年) |

163.0 | 276.2 | 228.0 | 176.4 |

| 2015年 (平成27年) |

165.4 | 262.2 | 240.2 | 197.3 |

| 2016年 (平成28年) |

165.9 | 308.3 | 254.2 | 204.1 |

| 2017年 (平成29年) |

166.7 | 350.4 | 265.5 | 214.6 |

| 2018年 (平成30年) |

168.5 | 304.2 | 263.1 | 214.1 |

| 2019年 (平成31年・令和元年) |

170.1 | 369.3 | 285.6 | 228.8 |

[注]「建築統計年報(国土交通省)」の「構造別:建築物の数、床面積の合計、工事費予定額」表の1㎡当たりの工事費予定額による。

〔注意〕 使用目的及びその範囲

「建物の標準的な建築価額表」は土地と建物を一括で取得し、その契約において価額の区分がない場合、価額区分の一方法として、建物の取得価額を算定するために使用するものです。したがって、契約書等によりそれぞれの価額が区分して記載されている場合や、建物に係る消費税額が判明しており、消費税率を割り戻すことで建物価額が算出できる場合は、これを取得価額とします。

また、中古建物の場合は、その建物の建築時から取得時までの経過年数に応じた減価償却費相当額を控除した残額を取得価額とすることができます。

Q45相続・遺贈または贈与により取得した不動産の取得費・取得時期は?

- A

- 相続・遺贈または贈与により取得した不動産は、原則として前所有者の取得費を引継ぎます。

同じく取得時期も原則として前所有者の取得時期を引継ぎます。この他、収用の買換え特例や固定資産の交換の特例等の税金の特例を使って取得した場合には前の資産の取得価格を引継ぐという規定もあります。

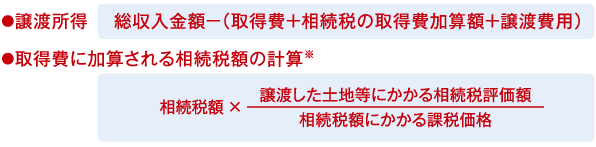

Q46相続により取得した土地等を売却した場合、取得費に相続税を加算することができる特例があると聞きました。内容について教えてください。

- A

- 相続又は遺贈により取得した財産にかかる相続税額がある場合で、その相続財産を相続開始があった日の翌日から、相続税の申告書の提出期限の翌日以後3年を経過するまでの間に譲渡した場合、取得費に次の算式により計算した金額を加算することができます。

※加算額はこの規定の適用前の譲渡益を限度とする。

Q472016年(平成28年)に離婚に伴う財産分与で元夫から取得したマンションを2020年(令和2年)に売却します。このマンションは2007年(平成19年)に元夫が現金で購入したものです。この場合の譲渡所得の計算上の所有期間・取得費の扱いについて教えてください。

- A

- 離婚に伴う財産分与により不動産の所有権が移転したときは、財産分与時に時価で不動産を取得したものと扱われます。

そのため、相続や贈与により取得したときとは異なり、元夫の取得時期と取得費は元妻へ引き継がれません。ご質問の場合の課税関係は以下のようになります。

①所有期間 … 2016年(平成28年)が取得時期になり、売却までの所有期間が5年以下で短期譲渡所得

②取得費 … 財産分与時のマンションの時価※から、売却までの建物の減価償却費を控除した残額※時価は財産分与があったときのマンションの実勢価格が原則です。

長期譲渡所得の所得税・住民税

2008年(平成20年)3月に4,000万円で購入した非事業用マンション(鉄筋コンクリート造)を2020年(令和2年)1月に4,100万円で譲渡した場合、譲渡所得にかかる確定申告の税額はいくらですか。譲渡費用は200万円かかりました。なおマイホームの3つの特例は対象外とします。

① 課税譲渡所得を求めます。

| 譲渡収入 | 取得価額 | 減価償却費* | 譲渡費用 | 課税譲渡所得 | ||||

| 4,100万円 | − | {(4,000万円 | − | 453万円) | + | 200万円} | = | 353万円 |

② 税額を求めます。

所有期間は、2020年(令和2年)1月1日で11年なので長期譲渡所得の所得税・住民税の税率20.315%が適用となります。

譲渡所得353万円×20.315%=71万円(所得税・住民税)

|

*減価償却費の計算方法(参照) 4,000万円=土地1,200万円+建物2,800万円の場合 |

| 2008年(平成20年)3月〜2020年(令和2年)1月… 11年10ヶ月 ゆえに12年 2,800万円×0.9×0.015×12年=453万円 |

上記ケースで購入時期が2015年(平成27年)3月だった場合(短期譲渡所得の所得税・住民税)

① 課税譲渡所得を求めます。

| 譲渡収入 | 取得価額 | 減価償却費* | 譲渡費用 | 課税譲渡所得 | ||||

| 4,100万円 | − | {(4,000万円 | − | 189万円) | + | 200万円} | = | 89万円 |

② 税額を求めます。

所有期間は、2020年(令和2年)1月1日で4年なので短期譲渡所得の所得税・住民税の税率39.63%が適用となります。

課税譲渡所得89万円 × 39.63% = 35万円(所得税・住民税)

|

*減価償却費の計算方法(参照) 4,000万円=土地1,200万円+建物2,800万円の場合 |

| 2015年(平成27年)3月〜2020年(令和2年)1月… 4年10ヶ月 ゆえに5年 2,800万円×0.9×0.015×5年=189万円 |

(注1)税額計算は円単位で計算しますが、便宜上「1万円未満」を切り捨てて計算しております。

(注2)譲渡所得の税額計算については、こちらをご参照ください。