- ケース別の税金

- お役立ち情報

- 税金のQ&A ケーススタディ 各種資料 税金の手引きデジタルブックはこちら

法人の活用

5.同族会社の株価評価

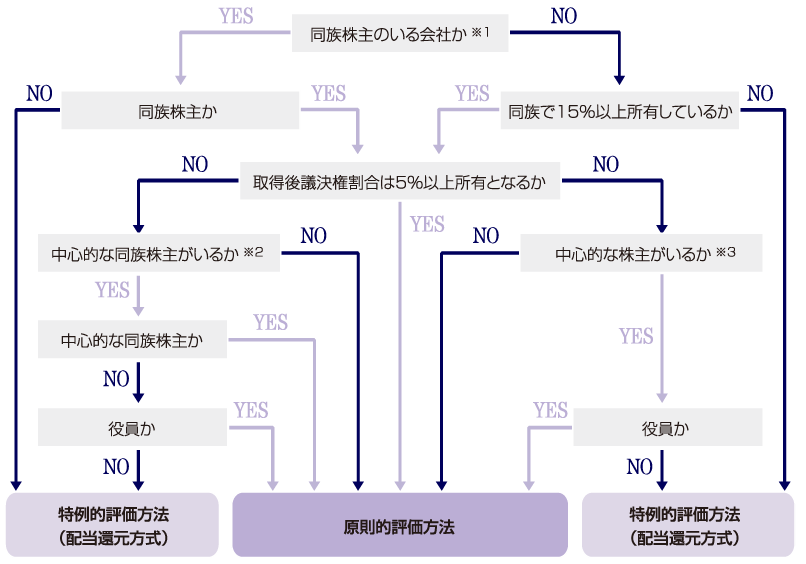

同族株主と同族株主以外の株主の区分

一般的に同族株主とは、大株主とその親族がこれにあたり、一定割合以上の株式を持つことにより、経営支配権又はそれに準ずる権利を有する(有しているとみられる)株主をいいます。同族株主以外の株主とは、いわゆる零細株主で、かつ経営に参画していない株主です。

※1「同族株主」とは、課税時期における評価会社の株主のうち、株主1人及びその同族関係者の有する議決権の合計数が、その会社の議決権総数の30%(50%超のグループがある場合には50%超)以上である場合におけるその株主及びその「同族関係者」をいいます。「同族関係者」とは、親族(6親等内の血族、配偶者、3親等内の姻族)、その他「特殊関係のある個人(内縁、個人的使用人、生活援助者)及び法人」をいいます。

※2「中心的な同族株主」とは、同族株主のいる会社の株主で同族株主の1人及び次のグループが25%以上所有している株主をいいます。

|

親 族 |

配偶者、直系血族、兄弟姉妹、1親等の姻族 |

|

特殊関係のある法人 |

これらの者と特殊の関係にある会社のうち、これらの者が議決権総数の25%以上を所有している法人 |

※3「中心的な株主」とは、同族株主のいない会社の株主で株主の1人及びその同族関係者の有する議決権の合計数が、その会社の議決権総数の15%以上である株主グループのうち、いずれかのグループに単独でその会社の発行済株式数の10%以上の株式を有している株主がいる場合におけるその株主をいいます。

原則的評価方法

特例的評価方法により評価する株式以外は原則的評価方法により評価します。

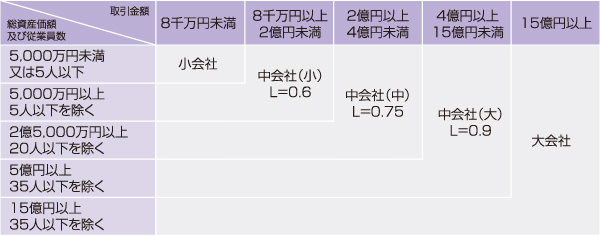

■経営規模による同族会社の区分

同族株主とは、一般に大株主であり、それにより経営支配権あるいはそれに準ずる権利を有する(有しているとみられる)株主をいいます。従って、同族株主が所有する株式の評価には、その会社の財務的価値を反映させるのが妥当であると考えられます。しかし、取引相場のない株式の発行会社には、上場会社並みの規模を有する会社から個人商店的な会社まで存在し、これらを同一の基準で評価することは適当でありません。そこで、これらの会社を次の判定基準により、大会社、中会社、小会社の三つに区分して、その会社の規模により異なる評価方式をとることにしています。

〈会社規模の判定〉

①従業員数70人以上の会社は常に大会社となります。

②従業員数70人未満の会社は下記の基準に従って判定します。なお、「取引金額」と「総資産価額及び従業員数」の区分が異なる場合には、いずれか上位の会社となります。

【卸売業】

【小売・サービス業】

【その他の業種】

(注)

1.「取引金額」とは、直前期末以前1年間の会社の目的とする事業に係る収入金額

2.「総資産価額」とは、帳簿価額によって計算した金額

3.「従業員」とは、概ね直前期末以前1年間に継続して勤務していた者をいい、役員(使用人兼務役員を除く)は従業員の人数に含めない

4.L:類似業種比準価額で評価する割合

■評価額の計算

前記の判定基準により、大会社、中会社、小会社に区分された株式の評価額は、それぞれの区分に従い下記の算式により算定されます。

〈同族株主が取得した株式の評価方式〉

| 会社の規模 | 評 価 方 式 | |

| 大 会 社 | 類似業種比準価額×1.0 | |

| 中 会 社 |

L=0.9 | (類似業種比準価額×0.9)+(純資産価額×0.1) |

| L=0.75 | (類似業種比準価額×0.75)+(純資産価額×0.25) | |

| L=0.6 | (類似業種比準価額×0.6)+(純資産価額×0.4) | |

| 小 会 社 | 選択により純資産価額 又は(類似業種比準価額×0.5)+(純資産価額×0.5) | |

(注)

1.類似業種比準価額 > 純資産価額のときは、類似業種比準価額は純資産価額と同額とします。

2.持株割合が50%未満の同族株主グループに属する同族株主の場合には、一定の場合を除き1株当たりの純資産価額は20%減となります。

〈類似業種比準価額〉

類似業種比準価額方式とは、取引相場のない株式のうち、比較的規模の大きい会社の株式の評価に適用する方式です。

類似業種比準価額を算定するには、まず1株当たりの資本金等の額(資本金の額及び資本剰余金の額の合計額から自己株式の額を控除した金額)を50円とした場合の次の数値を調べます。

| 国税庁が業種別に公表する類似会社の | 評価する会社の |

|

B 1株当たりの配当金額 C 1株当たりの利益金額

D 1株当たりの純資産価額(帳簿価額)

A 株価(課税時期の属する月以前3ヶ月及び |

b 前2年の1株当たりの年平均配当金額 c 直前期1年間(選択により2年間の平均)の1株当たりの利益金額 d 直前期末の1株当たりの純資産価額(帳簿価額)

※c又はdがマイナスのときは0とする |

次に下記の算式により、類似業種比準価額を計算します。

〈純資産価額〉

純資産価額とは、会社が評価時点において有する資産から負債を控除して算定される価額をいいます。この場合、会社の財産の全部を財産評価基本通達により評価換えをし、含み益があれば、それに対する税金相当額を控除した金額を純資産価額とし、これを発行済株式数で割ったものが1株当たりの純資産価額となります。

(注)法人税等に相当する割合として定められている率

A:課税時期現在の相続税評価額による総資産価額

B:課税時期現在の負債額(各種引当金、準備金を除く)

C:課税時期現在の帳簿価額による総資産価額

D:課税時期現在の帳簿価額による負債額(各種引当金、準備金を除く)

E:課税時期現在の発行済株式数

特例的評価方法(配当還元方式)

同族株主以外の株主が取得した取引相場のない株式は、配当還元価額(特例的評価方法)により評価します。

| 配当還元価額 = | その株式に係る年配当金額 | × | その株式の1株当たりの資本金等の金額 |

| 10% | 50円 |

その株式に係る年配当金額は、1株当たりの資本金等の額を50円とした場合の金額であり、課税時期直前以前2年の平均を採用します。平均額が2円50銭未満のときは2円50銭となります。

非上場株式等にかかる贈与税・相続税の納税猶予制度

事業承継の促進を図るため、非上場株式等については相続税・贈与税の納税猶予もしくは免税を受けることができる特例があります。2018年(平成30年)度税制改正では、適用要件がより緩和された「特例事業承継税制」が創設され、選択適用できるようになりました。〈特例事業承継税制(特例非上場株式等に係る相続税及び贈与税の納税猶予及び免除の特例)〉2018年(平成30年)1月1日から2027年(令和9年)12月31日までの贈与又は相続により取得した非上場株式について適用することができます。

(1)贈与税の納税猶予制度の概要

|

主な適用要件 |

①納税猶予の対象となる株式は発行済議決権付株式総数のすべて ②経営者であった贈与者及び同族関係者が発行済議決権付株式総数の50%超の株式を保有し、かつ、事業後継者以外の同族関係者の中で筆頭株主であったこと ③事業後継者及び同族関係者が発行済議決権付株式総数の50%超の株式を保有し、かつ、その同族関係者の中で筆頭株主であること ④2018年(平成30年)4月1日から2026年(令和8年)3月31日までの間に特例承継計画を都道府県に提出すること ⑤猶予される贈与税額に見合う担保の提供をすること |

|

納税猶予額 |

対象となる株式等の贈与により納付することとなる贈与税の全額 |

| 納税猶予税額を納付 しなければならない場合 |

事業後継者が、その会社の代表者でなくなる等、事業を継続していないと認められる場合 |

| 納税猶予税額が 免除される場合 |

贈与者が死亡した場合には、事業後継者が相続により取得したものとみなして相続税として課税されるが、この時に、一定の要件を満たせば相続税の納税猶予制度の適用を受けることができる |

(2)相続税の納税猶予制度の概要

| 主な適用要件 |

①納税猶予の対象となる株式は発行済議決権付株式総数のすべて ②経営者であった被相続人及び同族関係者が発行済議決権付株式総数の50%超の株式を保有し、かつ、事業承継相続人以外の同族関係者の中で筆頭株主であったこと ③事業を承継する相続人及び同族関係者が発行済議決権付株式総数の50%超の株式を保有し、かつ、その同族関係者の中で筆頭株主であること ④事業承継相続人がその会社の役員であること(被相続人が70歳未満で死亡した場合等を除く) ⑤相続開始日翌日から5ヶ月を経過する日において事業承継相続人がその会社の代表権を有していること ⑥2018年(平成30年)4月1日から2026年(令和8年)3月31日までの間に特例承継計画を都道府県に提出すること ⑦猶予される贈与税額に見合う担保の提供をすること |

|

納税猶予額 |

相続により取得した株式の課税価格の全額に対応する相続税額 |

| 納税猶予税額を納付 しなければならない場合 |

事業承継相続人が、相続税の法定申告期限から5年の間に代表者でなくなる等、事業を継続していないと認められる場合(5年経過後に株式を譲渡した場合には、譲渡等された株式等に対応する納税猶予税額を納付する) |

| 納税猶予税額が 免除される場合 |

事業承継相続人が納税猶予の対象となった株式等を死亡の時まで保有し続けた場合など一定の場合 |

※不動産保有会社、不動産管理会社の株式は原則、本制度の対象にはなりません。

- 企画・発行

-

三井不動産リアルティ株式会社

東京都港区霞が関 3-2-5 霞が関ビルディング

https://www.mf-realty.jp/

- 監修

-

東京シティ税理士事務所

税理士 山端 康幸

https://www.tokyocity.co.jp/